Приумножение дохода – цель любого человека, который думает о своем будущем и членов его семьи. К сожалению, не каждый одарен талантом зарабатывать деньги своим умом и коммерческой жилкой. Впрочем, весь мир состоит из тех, кто обладает деловым чутьем и является успешным финансистом, и обычными потребителями.

Институт инвестирования зародился еще в Средние века и продолжает существовать и развиваться и поныне. Суть его состоит во вложении денежных средств в компании, которые успешно развиваются и с помощью дополнительных финансовых вливаний со стороны приумножают свою прибыль, и делятся ею со своими вкладчиками.

Паевые инвестиционные фонды – это профессиональные игроки на финансовом рынке, цель деятельности которых состоит в привлечении средств инвесторов и покупке доходных ценных бумаг или иных активов, которые могут приумножить деньги вкладчиков.

Владельцы паев ПИФов – это физические и юридические лица, осуществившие инвестицию своих средств на определенную сумму, от величины которой зависит и размер доли в фонде.

Виды ПИФов

Паевые инвестиционные фонды делятся на три вида:

- Открытый – вложение можно осуществить в любой день, равно как и выйти из состава участников, путем продажи пая. Считаются наиболее безрисковыми, но доход по ним ниже.

- Закрытый – вступление и приобретение пая возможно при его создании, на старте деятельности или дополнительном выпуске. Как правило, такие типы фондов создаются на определенный срок управления и выход возможен только после окончания действия. Инвестирование производится в наиболее ликвидные активы, характерны высокие риски, но в то же время являются самыми доходными;

- Интервальный – вхождение с инвестициями обусловлено определенными периодами, которые именуются интервалами, приравненными к одному календарному кварталу. В связи с тем, что свободная продажа пая ограничена, возможно управлениями вне зависимости от колебаний рынка, а панические настроения инвесторов, вызванные падением рынка, не влияют на деятельность фонда. Доходность средняя.

Рейтинг ПИФов по доходности зависит от его вида, и начинающему инвестору следует делать первые шаги на этом поприще там, где наименьший риск, а с приходом опыта можно начать варьировать и вкладывать деньги в различные структуры.

Категории паевых фондов

Фонды классифицируются в зависимости от объектов инвестиций и бывают следующими:

- ПИФы акций – самые распространенные и известные финансовые инструменты, вложения осуществляются в ценные бумаги акционерных обществ: акции и облигации из расчета 60%-40% , рассчитаны на долгосрочные операции и приносят весьма неплохую прибыль.

- ПИФы облигаций предполагают долю долговых бумаг более 50%, а акций не больше 20%. Суть вложений состоит в покупке долговых обязательств государства и различных компаний. Привлекателен для тех инвесторов, которые рассчитывают на стабильную прибыль.

- Смешанные ПИФы

предполагают наличие портфеля ценных бумаг до 70% от общей доли инвестиций, при этом строгого деления на процентное соотношение по видам бумажных активов не существует.

Объем привлеченных средств разными типами ПИФов в 2016

- Индексные паевые фонды рассчитаны на начинающих игроков, поскольку по ним можно легко проследить рост и спад доходности. Все средства вкладываются в индексные ценные бумаги. Риск потерь минимальный, но и преумножить капитал можно незначительно.

- ПИФ денежного рынка – средства пайщиков в основном вкладываются в банковские депозиты в российских рублях или иностранной валюте. Также инвестиции возможны в долговые обязательства государства, регионов и муниципальных образований. Уровень надежности таких фондов очень высокий, но рост капиталовложений весьма небольшой. Не самая распространенная категория для нашей страны.

- ПИФы фондов вкладывают деньги в другие такие же инвестиционные организации. Подвергаются двойному риску. Управляющие выбирают наиболее привлекательные и доходные финансовые компании и пополняют портфель дополнительно акциями и облигациями. Преимущества состоят в том, что денежные вклады равномерно распределяются и можно компенсировать спад одного фонда ростом другого.

- ПИФы товарного рынка инвестируют финансовые активы в товар. Наиболее ликвидными являются драгметаллы, нефть, зерновые и прочие. В России таких фондов существует всего три. Доходность по ним зависит от колебаний рынка, сезонности и прочих факторов. На сегодняшний день, с учетом экономических реалий, являются весьма рисковыми инструментами вложений.

- Отраслевые паевые инвестиционные фонды вкладывают капиталы пайщиков в различные экономические сферы и хозяйственные отрасли такие как: энергетика, нефтедобывающая промышленность, цветная и черная металлургия, банковские учреждения, телекоммуникационные компании. В период промышленного подъема прибыль достаточно высокая, гарантировать, что рост будет постоянным невозможно. В настоящее время с падением цен на сырье доходность низкая.

- ПИФы венчурных инвестиций осуществляют долгосрочные инвестиции в новые коммерческие структуры, которые могут в обозримом будущем развить свои проекты и стать весьма прибыльной компанией. Управляющие фондами отслеживают перспективные направления в сфере научных открытий, высоких технологий. При удачном стечении обстоятельств и хорошему менеджменту могут принести очень высокую прибыль, но риск огромный, практически 100%. Порядок управления заключается в скупке контрольного пакета и участия в управлении.

- Ипотечные ПИФы занимаются покупкой закладных у банковских учреждений и различных коммерческих организаций, предоставляющих займы и кредиты для покупки жилья. В результате заключенных сделок фонды становятся кредиторами и залогодержателями. Проценты по займам являются источником дохода. Риски, по сути, минимальные, однако в период кризиса увеличивается количество неплатежей и просрочек, а в связи с падением спроса на недвижимость реализация заложенного имущества становится проблематичной. Доходность средняя.

- Кредитные ПИФы – принцип их деятельности такой же, как у вышеназванного. Отличие в том, что производится скупка долговых обязательств по обычным кредитам. Из-за высокой закредитованности населения предложений по продаже очень много, но доходность в настоящее время существенно снизилась.

- ПИФы недвижимости работают путем привлечения денежных средств пайщиков с целью инвестиций в строительные компании или приобретению различных объектов в виде жилья и коммерческих площадей. Прибыль получают за счет перепродажи купленной недвижимости на этапе строительства в готовом завершенном виде. При высокой ликвидности имущества прибыль хорошая, но нестабильность рынка вносит свои коррективы.

- Рентные ПИФы осуществляют свою деятельность путем приобретения и эксплуатации недвижимых объектов коммерческого назначения. Цель работы – выгодная сдача в аренду и получение дохода. Стоимость активов в виде недвижимости и арендных прав должна быть не ниже 50 % от общего портфеля.

Паевые фонды: рейтинг доходности

Вкладывать в паевые фонды нужно исходя из показателей их доходности. Чтобы определить критерии доходности требуется учитывать следующие факторы:

- Сумма ежегодной прибыли фонда должна быть постоянной и стабильной величиной, колебания рынка должны сказываться на работе финансовой структуры незначительным образом.

- Разница между совокупностью активов и долговых обязательств фонда. Чем больше размер показателя, тем выше надежность ПИФа. Еще одной немаловажной составляющей является профессионализм управленцев.

- Количество пайщиков и объем привлеченных средств. При положительной динамике можно доверять данному фонду и смело вкладывать денежные средства.

Статистика за 2015 год

Анализ экспертных мнений, составленный на основании статей в интернете, рекомендаций специалистов, экономического обзора и финансовых показателей позволяет выявить ПИФ-рейтинг управляющих компаний и выглядит он следующим образом:

- Первое место – «Сбербанк» – финансовый сектор открытого вида, осуществляет вложения без какой-либо специализации. Самый высокий прирост – 8,89%

- Второе место уверенно держит «Глобальные сырьевые рынки» , принадлежащий холдингу «УралСиб», незначительно уступает лидеру в доходности – 8,47%.

- «Финам Первый» , управляемый Финам Менеджмент, с прибыльностью в 6,71% держится на третье позиции.

- Четвертое место завоевал и обоснованно ПИФ «Райффайзен Капитал» , являющееся дочерней структурой «Райффайзен банка» Будучи фондом открытого типа, имеет доходность в районе 6,48 %.

- Финансовая организация фонд «Открытие-Сырье» занимает пятую ступень и входит в пятерку успешных компаний на российском фондовом рынке с эффективностью 6,27%.

Осуществление вложения в ПИФы является весьма доходным бизнесом для тех, кто не любит больших рисков. Выбрав подходящего игрока на финансовом рынке можно разумно распорядиться своими деньгами и вверить их профессиональному управляющему. Выбрать подходящий фонд непросто, но опыт является лучшим советчиком.

Начните с низкодоходных и в то же время нерисковых компаний. Со временем можно начать прибыльные операции, инвестируя средства в более высоко прибыльные структуры.

В настоящее время, когда уже в течение двух лет наблюдается кризис в финансовой отрасли и в реальном секторе экономики, происходит спад и на инвестиционном рынке, и люди предпочитают держать деньги у себя под подушкой. Однако, те, кто доверяет своему чутью, могут вложить деньги в надежные паевые фонды, рейтинг доходности которых вселяет уверенность, что можно увеличить свои капиталы на ощутимую сумму.

В помощь всем желающим вложиться в ПИФы мы составили рейтинг таких фондов, которые показывают успехи в 2017 году. В него включены структуры, принадлежащие крупным российским или международным банкам, они имеют хорошую репутацию и работают на рынке много лет.

Конечно, главный критерий оценки - это доходность. Но она не всегда отражает качество работы ПИФа в целом, его устойчивость и стабильность результатов на больших интервалах времени. Структура может зарабатывать (или говорить, что зарабатывает) сотни процентов в год. Но это не указывает на то, что такой фонд является надёжным и ему стоит доверять.

Поэтому, кроме доходности, были учтены следующие факторы: надёжность, известность, широкая сеть представительств, полнота информации об инвестфондах, количество ПИФов, которыми располагает банк, доступность первоначального взноса для инвестора с небольшими доходами.

В наш рейтинг вошли фонды следующих банков.

«Газпромбанк» . Предлагает доходные инвестиционные программы, при этом стоимость пая невысокая, доступна даже начинающему инвестору с небольшими свободными суммами.

«Райффайзенбанк» . Основан в середине позапрошлого века, в наше время это международная финансовая группа, масштабный проект. ПИФы работают в разных рыночных сегментах, получая стабильную прибыль.

«Сбербанк» . Большой выбор паевых фондов, как традиционных, так и высокого риска. Показывает хорошую доходность. Сам банк - структура большой надёжности, репутация подтверждена десятилетиями.

«ВТБ» . Один из крупнейших банков, способных на глобальные инвестиции. Стоимость пая довольно высокая, но и проценты зарабатываются серьёзные.

«Уралсиб» . Долгое время работает на рынках России, а затем и других стран. Много ПИФов с разной направленностью, возможность сформировать эффективный портфель инвестиций.

ПИФы Газпромбанка

Газпромбанк располагает несколькими ПИФами, каждый из которых работаёт на своём участке рынка, от облигаций до нефти и электроэнергетики. Такая широкая диверсификация позволяет создать высоконадёжный портфель инвестиций. В Газпромбанке можно приобрести паи таких фондов.

Как видно, приобретение пая по карману практически кому угодно. Правда, покупать нужно не один пай: есть определённые минимальные суммы. Но и они доступны. Скажем, фонд «Газпромбанк-Золото» предлагает вложиться в торговлю драгоценным металлом, а для этого потребуется внести на первоначальном этапе всего 5000 рублей.

В каждом из Газпром-фондов свои условия покупки, но все пороговые условия способен выполнить любой человек со средними доходами.

Доходность фондов «Газпромбанка» за июль 2017 года доходит до 1,79 процентов (ОПИФ рыночных финансовых инструментов «Газпромбанк-Индия»). Подробнее о том, сколько заработал каждый из фондов в июле текущего года, в следующей таблице.

Паевые фонды «Райффайзенбанка»

«Райффайзенбанк» располагает паевыми фондами в количестве шестнадцати. С их помощью можно инвестировать в акции, сырьё, информационные технологии, долговые рынки. Кроме того, есть фонды, работающие по географическому принципу: «Райффайзен-Европа», «Райффазен-США».

Для приобретения первоначального паевого пакета необходима достаточно серьёзная сумма: это 50 000 рублей. Дополнительные вложения принимаются в размере не менее чем 10 000 рублей. Купить пай можно, обратившись в один из офисов «Райффайзен» или прямо на сайте.

Банк приводит довольно подробную информацию о том, как изменяется стоимость активов и доходность каждого из своих фондов. Так, инвестиции в «Райффайзен-Акции» принесли с мая по июль 2017 года прибыль в размере 3,37 процента.

Кроме открытых, в банке есть интервальный фонд, который работает на рынке основных драгметаллов: золото , серебро , палладий, платина. Отличие интервального фонда в том, что выкуп паёв здесь происходит через определённые промежутки времени. Например, это делается ежеквартально, раз в 6 месяцев и т.д.

Паевые инвестиционные фонды от «Сбербанк»

«Сбербанк» в 2017 году предоставляет выбор из 24 инвестфондов разного вида и направления работы. Традиционно есть фонды акций, облигаций, драгметаллов и т.п. Кроме того, «Сбербанк» располагает ПИФами Глобального Интернета, Телекоммуникационных Технологий, Природных Ресурсов и прочими. Есть из чего выбрать, над чем подумать, есть куда вложиться и заработать.

Банк приводит результаты работы своих наиболее популярных фондов за 2017 год.

Условия инвестирования разные в различных фондах «Сбербанка». Низкорисковый фонд облигаций «Илья Муромец» требует для начала 15 000 рублей. Но в то же время, если покупать пай через сайт, минимальный взнос намного скромнее: всего 1000 рублей.

Банк приводит рекомендации по поводу консервативной и сбалансированной стратегий . Предлагается покупать доли в инвестфондах, руководствуясь такими схемами.

Приведём другой пример, это пример, фонда инвестиций высокого риска. Данный ПИФ занимается вложениями в телекоммуникационные технологии. Это, скажем, акции российских сотовых операторов, поисковых систем, зарубежных интернет-компаний и т.д.

Указана информация об изменении стоимости паёв фонда Телекоммуникаций и технологий. Как можно увидеть, цена изменяется в очень широких пределах, в том числе наблюдается и отрицательная динамика на определённых интервалах.

Благодаря «Сбербанку» можно войти в число инвесторов международных фондов, например, Фонда Биотехнологий. Это также высокорисковые вложения. Но на определённых этапах они способны приносить серьёзный процент дохода.

Вкладывать в паи высокого риска целесообразно лишь те средства, которыми можно рисковать и потерять которые без каких-либо последствий. В целом инвестиции в современные разработки, технологии - нужное и полезное для человечества дело.

«Сбербанк» и его консультанты помогают составить грамотную и выгодную стратегию вложений, наиболее подходящую для каждого конкретного клиента.

Инвестиционные фонды «ВТБ»

Отличаются высокой доходностью ПИФы банка «ВТБ». Это кредитное учреждение занимается обслуживанием корпоративных, институциональных клиентов. Однако есть возможность приобретения паёв и для частных клиентов. В ассортименте продуктов этого банка несколько инвестфондов, из них 4 флагманских.

Интересно для инвестора, что два из этих фондов работают как в рублях, так и в долларах. Из иллюстраций видно: доходность вложений в 2016 году напрямую зависела от валюты, в которой они сделаны. И если фонд «Облигации плюс» в рублях получил убыток, то в долларах - существенную прибыль.

Очень серьёзные деньги заработал ОПИФА «ВТБ-фонд акций». Прибыль за год составила 41,7 процента. Таких достижений нет ни у одного из фондов, о которых мы рассказываем. При этом данный фонд банком относится к разряду высокорисковых.

Наименьший уровень риска - у фонда «ВТБ-казначейский». Стратегия его направлена по вектору вложений в ценные бумаги, доходность которых фиксирована. В основном, это облигации государства, крупных корпораций и т.п. Доходность фонда с 2003 года составила более 400 процентов.

Приобрести паи фондов «ВТБ» можно в представительствах банка либо на сайте. Однако логин и пароль входа в личный кабинет, так или иначе, необходимо получать через представительство, лично.

Минимальная сумма покупки пая зависит от фонда и способа, которым приобретение осуществляется. Так, для фонда «Акции» минимум составляет от 5 до 50 000 рублей.

В целом фонды «ВТБ» направлены на работу с достаточно серьёзными и долгосрочными инвестициями. Финансовый результат при этом может быть очень хорошим.

Фонды «ВТБ» имеют высокие позиции в международных рейтингах.

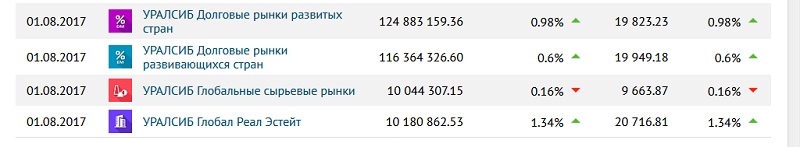

ПИФ-ы от «Уралсиб»

Большим опытом инвестиционной деятельности (с 1996 года) обладает банк «Уралсиб». Банк предлагает войти в число инвесторов, выбрав из нескольких ПИФов различной направленности.

Видно, что доходность ПИФов вполне высока. При этом сами паи также довольно дорогие: от 5 до 23 000 рублей.

Наивысшая доходность - у фонда «Уралсиб Первый». Он инвестирует в несколько ресурсов.

Видно, что вложения фонда хорошо диверсифицированы , это позволяет получать прибыль почти гарантированно.

«Уралсиб Консервативный» имеет самую низкую стоимость пая. Также на довольно низком уровне находятся и проценты.

При этом в портфеле есть инструменты с фиксированной ставкой дохода: ценные бумаги государства. Вложения в сектор девелопмента и транспортный также окупаются в большинстве случаев, но требуют больших сроков для получения дохода.

«Фонд акционерных рынков развивающихся стран» представляет собой инструмент рискового вложения средств в экономику таких государств, как Бразилия, ЮАР, Китай, Тайвань и др. Опасность проигрыша здесь высокая, но она компенсируется общей тенденцией рынков к максимальному росту. Скорее всего, на больших сроках вложения в такие рынки всегда должны приносить прибыль.

Другие успешные паевые фонды 2017 года

Год 2017 ещё не закончен, и окончательные итоги подводить рано. Однако эксперты, наряду с ПИФами, о которых рассказано выше, выделяют на текущий момент инвестиционный успех фондов и таких компаний, как банк «Открытие», «Атон-менеджмент», ПИФ РСХБ «Валютные облигации», ПИФ «МК Бивалютный» от компании «Менеджмент-консалтинг» и другие. Доходность этих ПИФ составляет в среднем 5-7 процентов.

В целом паевые инвестиционные фонды в 2017 году продолжают демонстрировать успехи. Хотя есть фонды, прибыль которых сравнима с банковской, есть и те, которые намного превзошли этот уровень, зарабатывая десятки процентов. Поэтому, если стоит задача получить хорошую прибыль от инвестиций, есть время и возможность немного рискнуть средствами, можно смело выбирать для вложения денег паевой инвестиционный фонд.

Выбирая ПИФ в 2017 году, да и в любое время, советуем оценивать не только обещания. Важно знать, какова была успешность фонда в прошлом, велика ли стоимость чистых активов, сколько инвесторов пользуется услугами фонда и т.д.

Диверсифицировать вложения можно не только между ПИФами одного, но и различных банков. Не вкладывайте всю или большую массу активов только в проекты с высоким риском. Максимум - в ПИФ с низкими рисками, чуть меньше - вложите со средним риском. И самую малую долю можно подвергнуть максимальному риску.

Рейтинг ПИФов по объему привлеченных средств (нетто приток) на 31.10.2017. Рейтинг управляющих компаний по стоимости чистых активов ОПИФ и ИПИФ на 31.10.2017. Источник: Investfunds.ru.

АО «Сбербанк Управление Активами» зарегистрировано Московской регистрационной палатой 01.04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 123317, г. Москва, Пресненская набережная, д. 10, на сайте http://www.. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила фонда зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк - Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк - Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 2» - правила доверительного управления фондом зарегистрированы Банком России 07.05.2014 за № 2788. ОПИФ РФИ «Сбербанк – Биотехнологии» - правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» - правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» - правила доверительного управления фондом зарегистрированы Банком России 25.02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» - правила доверительного управления фондом зарегистрированы Банком России 5.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» - правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219.» ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. До 12:00 московского времени на сайте публикуются предварительные данные о стоимости активов паевых инвестиционных фондов под управлением АО «Сбербанк Управление Активами» (далее по тексту - Фонды) и стоимости инвестиционных паев Фондов. Предварительные данные НЕ являются официальными сведениями о стоимости чистых активов Фондов и расчетной стоимости инвестиционных паев Фондов и носят исключительно ознакомительный характер. Предварительные данные могут отличаться от официально публикуемой стоимости чистых активов Фондов и расчетной стоимости инвестиционных паев Фондов. После 12:00 московского времени на сайте публикуются официальные сведения о стоимости чистых активов Фондов и расчетной стоимости инвестиционных паев Фондов, определенной в соответствии с Указанием Банка России от 25.08.2015 N 3758-У.

Ваши замечания и пожелания в отношении настоящего сайта направляйте

.

2016 год закончился и я традиционно подвожу финансовые итоги года. Всем своим читателям и клиентам я желаю в наступившем году финансового благополучия и процветания. Пусть он порадует вас приятными событиями, сделает вас счастливее и успешнее.

В этой статье я подведу краткие итоги года, на чем можно было заработать и потерять деньги в 2016 году, напомню о самых важных событиях и новостях прошедшего периода и расскажу, какие нововведения ждут нас в будущем.

Российский индекс ММВБ в 2016 году вырос с 1761 пункта до 2232, то есть увеличился на 26,7%. В этом году индекс обновил свой исторический максимум, предыдущий рекорд держался аж с 2007 года. Индекс голубых фишек немного отстал, его доходность составила 24,2%. Зато долларовый индекс РТС за счет укрепления рубля показал доходность в 52,2%.

Среди секторов наибольшую доходность принесли секторы транспорта и электроэнергетики.

Среди лидеров роста Аэрофлот и множество акций электроэнергетики: Россети, ФСК, Мосэнерго, Ленэнерго и другие.

В 2016 году ЦБ РФ снизил ключевую ставку с 11% до 10%, что сказалось на снижении доходности облигаций. Текущая доходность к погашению российских облигаций находится в диапазоне 8-13%. Доходность совокупного индекса государственных ценных бумаг за 2016 год составила 14,9%, муниципальных 11,5%, корпоративных 10,6%.

Ставки по банковским вкладам тоже снизились.

Если в январе можно было открыть вклад на год со ставкой около 9,5%, то в декабре 2016 года средняя ставка составляет уже около 7,5%, ставки по валютным вкладам сейчас около 1-2% и даже ниже. В банках на депозитах скопилось много денег, которые не находят большого спроса у заемщиков. Это не способствует тому, что банки предлагают высокие ставки стремясь привлечь деньги вкладчиков. Поэтому в 2017 году можно ожидать дальнейшего снижения ставок по вкладам.

Ставки по банковским вкладам тоже снизились.

Если в январе можно было открыть вклад на год со ставкой около 9,5%, то в декабре 2016 года средняя ставка составляет уже около 7,5%, ставки по валютным вкладам сейчас около 1-2% и даже ниже. В банках на депозитах скопилось много денег, которые не находят большого спроса у заемщиков. Это не способствует тому, что банки предлагают высокие ставки стремясь привлечь деньги вкладчиков. Поэтому в 2017 году можно ожидать дальнейшего снижения ставок по вкладам.

ЦБ РФ за 2016 год отозвал 97 банковских лицензий . Самой нашумевшей историей стал случай с Внешпромбанком, в котором хранили деньги некоторые чиновники, госкомпании и известные люди. На момент отзыва он занимал 30-е место по размеру активов. Дыра в банке составила более 200 млрд. рублей. Из крупных и известных банков с проблемами столкнулись банк «Пересвет», принадлежащий РПЦ, и квазигосударственный «Татфондбанк». Эти события еще раз подтверждают, что сейчас к выбору банка, как и к банковским облигациям, нужно подходить очень осторожно, желательно консультируясь у специалиста.

В прошлом году банковские вкладчики столкнулись с новым риском — забалансовыми вкладами . Оказалось, что ряд банков, у которых была отозвана лицензия, скрывали достоверные сведения о суммах вкладов в своей базе данных, поэтому при отзыве лицензии их клиенты столкнулись с тем, что сумма возмещения гораздо меньше той, которую они положили на вклад. Поэтому стоит помнить о необходимости хранить у себя все банковские документы и иметь выписки по счету.

Инфляция в 2016 году стала самой низкой за всю историю 5,38%. Предыдущий рекорд был в 2011 году, когда инфляция составила 6,1%. Впрочем причины такой низкой инфляции скорее кроются в падении покупательной способности населения и снижении реальных доходов. Центробанк по прежнему называет своей основной целью снижение инфляции до 4%, поэтому можно не ожидать сильного снижения ключевой ставки. Но если в будущем году инфляция будет такой же низкой или продолжит снижаться, то ЦБ может немного понизить ключевую ставку. В таких условиях наиболее выгодным вложением становятся долгосрочные облигации.

Определяющим фактором, влияющим на курс рубля , по прежнему остается цена на нефть. На фоне роста цен на нефть на 50% сильный рост иностранной валюты последних двух лет сменился падением. Доллар и евро подешевели на 16% и 19%.

Цены на московскую недвижимость падают второй год подряд. В начале года 1 кв.м стоил около 180 т.р., к концу года стал стоить меньше 170 т.р. В условиях снижения покупательной способности населения, роста налогов и издержек на владение недвижимостью ожидать роста цен не приходится.

Цены на драгметаллы тоже в основном снизились, за исключением палладия.

Доходность ПИФов за 2016 год можно оценить по следующей таблице. Фонды акций принесли в среднем 30,4%, что немного ниже . Фонды облигаций в среднем заработали 8,54%. Высокая доходность индексных фондов 45% объясняется наличием ПИФов, ориентированных на индекс электроэнергетики.

Данные nlu.ru

Если взять для анализа ПИФы акций без специализации, то окажется, что за 2016 год из 64 фондов обогнать индекс ММВБ смог 21.

Данные nlu.ru

Теперь коснемся ситуации на мировых финансовых рынках. Из самых значимых событий в мире за прошедший год можно назвать Брекзит и победу Трампа на выборах США. ФРС США в 2016 году повысила ключевую ставку с 0,5% до 0,75% и намеревается постепенно повышать ее в будущем. Что скорее всего вызовет повышение доходности американских облигаций, а значит их привлекательность для инвесторов, что может привести к укреплению курса доллара по отношению к другим валютам. По некоторым прогнозам в 2017 году ставка может повыситься до 1,25-1,5%.

Несмотря на сюрпризы американский индекс S&P 500 вырос на 12%. Глобальный индекс акций показал доходность 5,6%. Цены на нефть превысили 50 долларов за баррель и за год выросли на 52%. Российский индекс в долларах благодаря росту нефти поднялся на 59%.

По стоимостным оценкам российский рынок акций по прежнему один из самых дешевых в мире P/E 9,1, CAPE 5,9. Близко к нему по стоимости находятся рынки Бразилии, Польши, Чехии, Турции. К дорогим рынкам относятся США, Япония и развитые страны Европы.

Обновляю традиционную ежегодную табличку с доходностью финансовых инструментов. На этот раз доходность российских акций с 2009 года указана и добавлена доходность индекса S&P 500 для сравнения с индексом РТС. За последние 15 лет наибольшую прибыль принесли акции. Но если взять отрезок 10 лет, то самым доходным инструментом становится золото.

И доходность, скорректированная на инфляцию. Как видно на длительном сроке инфляцию опередили акции, недвижимость и золото. Но на сроке 10 лет их реальная доходность, за исключением золота, оказалась отрицательной. Доходность депозитов и облигаций за вычетом инфляции остается равна нулю. Валюта, динамикой которой постоянно интересуется недальновидная часть населения, тоже не приносит реальной доходности.

Главной новостью в сфере законодательства в 2016 году стало обсуждение закона о введении новых категорий инвесторов и ограничение доступа к финансовым инструментам в зависимости от категории инвестора с целью защиты малоопытных инвесторов от финансовых потерь на рынке. Предполагается делить инвесторов будут на неквалицифированных, квалифицированных и профессиональных. Неквалифицированные инвесторы будут поделены на подгруппы: те, у кого на счете менее 400 000 руб., и те, у кого от 400 000 до 1,4 млн руб. Пока что закон окончательно не принят, но уже можно говорить о нем в общих чертах.

В зависимости от суммы (до 400 000 или до 1,4 млн руб.) определяется набор инструментов для неквалифицированного инвестора. Тем, у кого менее 400 000 руб. на счете, будут доступны акции, облигации, ETF (все – из котировальных списков 1-го и 2-го уровней), инвестиционные паи, а также возможность торговать на валютном рынке и рынке драгметаллов. При этом торговать с плечом и торговать деривативами эти инвесторы смогут после сдачи онлайн-экзамена. Инвесторы с суммой счета до 1,4 млн руб. получают тот же набор инструментов и возможность сразу торговать с плечом, а для торговли деривативами им также нужно сдать экзамен.

ЦБ РФ в 2016 году отметился еще одним странным событием, а именно отзывом лицензии у российского агента УК Финекс Плюс , который является единственным провайдером ETF на Московской бирже. Однако уже через 2 месяца УК была выдана новая лицензия, при этом о причинах отзыва остается только догадываться. Стоит отметить, что это событие никак не сказалось на торгах ETF.

Правительство стабильно продолжает заморозку пенсионных накоплений , несмотря на словесные обещания первых лиц государства прекратить это. Деньги будущих пенсионеров идут на текущие нужды страны. В 2016 году правительство задумалось об очередной пенсионной реформе и отмене накопительной системы. Уж не знаю, стоит ли лишний раз напоминать, что о своей пенсии нужно позаботиться самостоятельно.

В 2016 году появилось интересное нововведение: удаленное открытие брокерского счета без необходимости посещения офиса. И если открыть счет у удаленно можно уже давно, то возможность делать подобное у российских брокеров появилась только сейчас. Пока что данную услугу предоставляют не все брокеры, в основном только крупные, а чтобы ей воспользоваться нужно иметь подтвержденную учетную запись на сайте Госуслуги.

Минфин готовит законопроект, согласно которому планируется увеличить сумму для взноса на ИИС в первый год до 1 млн. рублей, в последующие периоды максимальная сумма взноса останется прежней 400 т.р. При этом сумма налогового вычета не изменится и составит максимум 400 000 рублей.

Купонный доход по облигациям , выпущенным после 1 января 2017 года, будет освобожден от налогообложения. 1 декабря Правительство РФ одобрило законопроект об отмене НДФЛ на доходы с корпоративных рублевых облигаций, эмитированных в период с 1 января 2017 года по 31 декабря 2020 года включительно, следует из данных на официальном сайте. Налог, согласно документу, будет сохранен лишь в случае превышения суммы выплаты процентов (купона) над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования Банка России, увеличенной на 5 п.п.

Так же в с 2017 года начал действовать новый закон, согласно которому лицам, принимающим по долгу службы решения , затрагивающие вопросы суверенитета и национальной безопасности Российской Федерации, и (или) участвующим в подготовке таких решений, запрещается открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами.

С 2018 года ожидается начало автоматического обмена между странами об обмене налоговой информацией. Планируется, что страны будут автоматически обмениваться об открытых счетах иностранных граждан. Для обмена информацией страны должны заключить между собой соответствующее соглашение. Однако на данный момент Россия не заключила таких соглашений ни с одной страной, хотя и присоединилась к этой системе.

Накопление капитала - ключ к финансовой независимости. Кроме денег, капитал включает в себя группы организованных людей, планирующих использование денежных ресурсов для предоставления услуг и производства товаров для других людей и обеспечения себя прибылью. Люди покупают акции, облигации и другие активы, но большинство граждан недостаточно опытны для максимально эффективного управления ими. Чтобы уменьшить риск убытка, управление инвестированием передается специальным инвестиционным фондам.

Резервный капитал частных лиц формируется за счет откладывания 10–50% от любой прибыли. Такой капитал должен работать и приносить деньги, иначе его съест инфляция. Деньги вкладываются в собственный бизнес или на депозитный счет в банке, доверяются менеджерам для управления под определенный процент с прибыли. Инвестиционный фонд - это надежный способ «активировать» деньги, лежащие без дела, для получения пассивной прибыли. Риск потерять часть вложений существует, но он минимален, благодаря управлению капиталом профессиональными игроками на инвестиционном рынке.

Для лучшего понимания сути инвестиционного фонда, посмотрите ролик:

Фонд прямых вложений

Инвестиционные фонды, занимающиеся в основном ценными бумагами и производящие коллективное управление общим капиталом, являются фондами прямых инвестиций. На рынке они представлены в качестве ООО - организаций с ограниченной ответственностью, деятельность которых ведется на протяжении 10 лет. Для увеличения срока работы делается пролонгация.

Пример: ООО «Российский фонд прямых инвестиций» - предприятие, формирующее на деньги вкладчиков (пенсионных фондов и компаний по страхованию) инвестиции в разные проекты.

Финансово-инвестиционный фонд

Следующий инвестиционный фонд делает объектом вложений финансовые активы, но не акции предприятий. Организация покупает облигации, расписки, доходные сертификаты и так далее.

Венчурный фонд

Понятие «венчурные» означает «высокорискованные». Венчурные инвестиции являются инвестициями в стартапы. Новые проекты часто прогорают и не приносят никакой прибыли. Но в случае успешной реализации, инвесторы получают от 50–1000% от начальных вложений. Фонд венчурных инвестиций - организация, инвестирующая в развитие инновационных проектов. Инвесторы - частные лица, банки, большие предприятия - получают часть от прибыли и занимают специфическую нишу на рынке.

Цель инвестиционного фонда - получить прибыль от успешной реализации проекта. Вложения делаются в проекты из одной отрасль при направленном инвестировании или в несколько разных сфер деятельности при диверсифицированном инвестировании.

Целью инвестиционного фонда является привлечение дохода от реализации проекта. Они имеют конкретную направленность и вкладывают деньги в одну отрасль, или распределяют финансы сразу на несколько разнообразных, не связанных друг с другом проектов из различных направлений.

Формы инвестиционных фондов

Существует несколько вариантов классификаций форм инвестиционных фондов. Каждая страна на законодательном уровне самостоятельно определяет виды инвестфондов. В России их разделяют на следующие организационно-правовые формы:

- государственные;

- негосударственные;

- коллективные;

- некоммерческие.

Государственные

Основателями такого инвестиционного фонда являются госорганы: правительство, Минфин, Центробанк. Основная цель организаций - формирование ресурсов из внутренних резервов страны для развития и решения национальных проблем. Государственный инвестиционный фонд вкладывает в сферу социального страхования, благосостояние будущего народа страны, заполняет денежные пробелы Пенсионного фонда.

Пример: Инвестиционный фонд России.

Негосударственные

Инвестиционный фонд, созданный без участия государства выгоден за счет ответственности, возлагающейся на него законом. Если организация потерпит крах и её лицензия будет отозвана, инвесторы всё равно получат выплату начальных вложений. При выборе организации для вложений разумно анализировать не только возможную прибыль, но и количество вкладчиков, время проведения активной деятельности, уровень доверия населения.

Коллективные

Больше инвесторов - больший капитал, а значит, больше возможностей для финансовых вложений. Когда мелкие инвесторы передают деньги в корпоративный инвестиционный фонд, чтобы опытный менеджер управлял их активами, это называется коллективным инвестиционным фондом. Популярность такого фонда объясняется возможностью получать хорошую прибыль с относительно небольшого капитала.

Некоммерческие

Интересную форму инвестирования создают некоммерческие инвестиционные фонды. Вкладчики делают вложения не ради улучшения благосостояния конкретно себя и своих близких, но для улучшения уровня жизни всего мира. Деньги инвесторов направляются на благотворительность, инновационные разработки, перспективные научные проекты для пользы человечества.

Пример: Красный крест, Врачи мира, Фонд Сороса, Фонд Дикой природы.

Типы инвестиционных фондов

Существование других классификаций инветфондов объясняется тем, что некоторые из них выполняют одинаковые функции, тем самым формируя группы. В зависимости от правовой формы различают следующие фонды:

- трастовые;

- корпоративные;

- контрактные.

В зависимости от структуры и деятельности выделяют такие типы:

- закрытые;

- отрытые;

- смешанные.

Закрытые

Инвестфонды с закрым типом формируются в качестве акционерных обществ. Они выпускают ограниченное количество акций на публичную биржу, которые котируются наряду с другими ценными бумагами. Реальная стоимость превышает или не дотягивает до номинальной, в зависимости от текущего спроса. Прибыльность и риск участия в закрытых фондах гораздо выше, чем в открытых. Стать инвестором закрытого фонда могут только профессиональные инвесторы.

Открытые

Открытые инвестиционные фонды более привычны для России. Вкладчики таких фондов постоянно отслеживают доходность, а деятельность организаций регулируется на законодательном уровне. Инвестор может продавать свою часть в любой момент без согласования с основателями фонда. Основной недостаток - зависимость от государства, которое вправе необоснованно запретить покупку перспективных активов (тем самым снижая потенциальную прибыль).

Смешанные

Смешанные, или интервальные, фонды дают возможность получать растущий доход за счет распределения инвестиций по 2 направлениям. Диверсификация вложений осуществляется 50 на 50 между облигациями со стабильной доходностью и акциями, приносящими основной доход. Если стоимость акций упадет во время финансового кризиса, пакет облигаций позволит сохранить доход.

Акционерный инвестиционный фонд

Акционерный фонд - открытое общество акционеров, помогающий обычным людям в инвестировании. Чтобы стать участником такого инвестфонда, достаточно купить акции на бирже (на вторичном рынке) или при создании фонда (при первом выпуске). Когда существовала чековая приватизация, люди передавали сбережения в чековые инвестиционные фонды. В будущем, чековые фонды реорганизовывались, объединялись, обанкрочивались и в конце концов прекратили свое существование. На смену чековым фондам пришли разные структуры, том числе, акционерные.

Паевой инвестиционный фонд

ПИФы - паевые инвестфонды, формы общих инвестиций, разноструктурированные комплексы имущества. Они являются обществами акционеров или организациями с паевой собственностью для коллективного владения активами. ПИФы существуют с целью сохранения и приумножения капитала их участников. На деятельность и количество подобных организаций влияет состояние экономики: кризис снижает их активность, а стабильное состояние - увеличивает.

Паевыми собственниками выступают инвесторы. Управление фондом доверяется управляющей компании, покупающей ценные бумаги на общие вложения для получения прибыли. Все участники вносятся в реестр паев, согласно которому распределяется полученная прибыль.

Пример: ПИФы Альфа банка, ВТБ 24, Сбербанка и другие.

Схема деятельности ПИФов:

- внесение паев на общий инвестсчет;

- вложение средств управляющими в доходные проекты;

- распределение полученной прибыли между управляющим и паевыми собственниками.

Начать путь инвестора через ПИФы позволит минимальный капитал (от 1 тыс. рублей). Для получения дохода не требуется больших усилий и глубоких знаний, так как паями управляет ответственный орган. Паевые инвестиции станут отличным высоколиквидным активом в вашем портфеле инвестиций. В случае необходимости такой актив легко реализовать.

Пример

Компания друзей из 5 человек решили заняться выращиванием и продажей орехов. Они приобрели несколько паёв (гектаров земли) и наняли опытного садовода для получения хорошего урожая. Садовод садит и следит за хозяйством.

Собранный осенью урожай реализуется садоводом, прибыль от продаж друзья поровну делят между собой и садоводом. Урожайность напрямую зависит от действий профессионала, задача пайщиков - выбрать хорошего садовода для своей земли. Если решения управляющего ПИФом будут неэффективны, он получит меньшую прибыль.

ПИФы классифицируются по условиям выкупа долей :

- открытые ПИФы - покупка/продажа доли в любое время, неограниченное количество участников, инвестирование происходит в надёжные высоколиквидные инструменты;

- закрытые, например, ПИФы недвижимости, инноваций - одноразово продают доли при основании фонда, продажа осуществляется по окончанию существования доли (в оговоренный срок);

- интервальные ПИФы - покупка/продажа долей оговаривается заранее во временных промежутках (ежемесячно или ежеквартально), работают с профессиональной покупкой/продажей акций на биржах.

В зависимости от направления инвестирования, ПИФы делят на следующие типы :

- Фонды акций - специализируются на вложениях в акции. Работают с разными видами предприятий (по обороту капитала) - небольшими (<500 млн. долл.), средними (500–5000 млн. долл.), крупными (>5 млрд. долл.), из которых самый надежный последний вариант. Инвестирование в крупные предприятия относится к долгосрочному с минимальным сроком в 3 года. Ежегодная прибыль от вложений в лидирующие организации, которых ещё называют «голубыми фишками», составляет 10–15%;

Совет! При выборе ПИФа не останавливайтесь на одном - создайте список перспективных ИФ и купите акции нескольких из них.

- Фонды недвижимости - организации, получающие прибыль за счет вложения в строительство ли сдачу в аренду недвижимости, такой как земля, дома, квартиры. Большинство подобных фондов являются закрытыми, так как работают с низколиквидными активами. Паевые взносы инвесторов начинаются от 10 000 тыс. долл. К таким фондам относятся ипотечные, получающие прибыль на закладных бумагах;

- Фонды облигаций или бонд фонды - ПИФы, инвестирующие только в облигации. Инвесторы фонда получают определённую сумму дивидендов и прибыль от разницы в ценах покупки и продажи облигаций. Чистая прибыль составляет 6–8%. Фонды облигаций классифицируются в зависимости от эмитента - муниципальные, государственные, корпоративные. Среди всех видов наиболее доходные - корпоративные фонды, самые надежные - государственные и муниципальные;

- Фонды денежного рынка - организации, размещающие половину капитала на депозитах, а вторую половину используют для инвестирования в облигации и валюту;

- Сбалансированные фонды - ПИФы, использующие в работе разные инструменты. В основном делают вложения в облигации и акции, как наиболее ликвидные активы.

Особенности разных ПИФов

Инструкция по выбору инвестиционного фонда

Главное в инвестировании - выбрать подходящий фонд. Он должен соответствовать размеру индивидуально капитала и основной цели вашего дохода - быстрого, постоянного, надёжного.

Схема выбора инвестиционного фонда :

- Определение размера и срока инвестирования - большой капитал расширяет возможности для размещения вложений. Фонды определяют минимальные сроки инвестирования - долгосрочные для фондов недвижимости и краткосрочные для фондов облигаций и акций.

- Определение типа фонда - при наличии опыта в инвестировании, умении адекватно оценивать соотношение доходности и риска открывается дорога к венчурным, смешанным фондам и фондам недвижимости. Без опыта лучше вкладываться в открытые фонды, имеющие высоколиквидные доли или акции.

- Выбор управляющей компании - управляющие редко нарушают права вкладчиков, так как существует закон о запрете необоснованных обещаний инвесторам. Деятельность управляющих компаний различается по возможности контроля состояния портфеля инвестиций: активные, когда инвестор лично контролирует свои вложения для получения максимального дохода (в фондах открытого типа) и пассивные вклады, когда инвесторы на некоторое время могут забыть об инвестициях (в фондах закрытого типа или интервальных).

- Сравнение рейтингов и мониторинг отзывов - разные информационные ресурсы выкладывают рейтинги инвестиционных фондов в публичный доступ. Всегда нужно использовать несколько источников, чтобы сравнивать показатели. К наиболее авторитетным относят государственные, сайты финансовых ведомств, подтверждённые ресурсы известных инвесторов.

- Совершение окончательно выбора - по завершению комплексного анализа рекомендуется посетить тематические форумы, полистать обсуждения перспективных отраслей и сравнить их с деятельностью инвестиционных фондов. Новичкам желательно руководствоваться надежностью фонда и его стабильностью.

Большинство инвестиций в инвестиционные фонды являются доступными и надежными инструментами. Государство регулирует прозрачность деятельности таких организаций, но не фиксирует минимальную прибыль участников. Поэтому, возьмите за правило обращать внимание на такие показатели при выборе фонда:

- степень риска;

- минимальная доля/стоимость акции;

- время существования и работы на рынке;

- наличие льготных условий для инвесторов;

- стоимость чистых активов

- общий объём привлекаемого капитала;

- доходность со всех периодов;

- условия продажи акций/долей.

Совет: Выбирайте фонд методом исключения, используя представленную выше инструкцию. От количества проанализированных сведений зависит сохранность и прибыльность будущих вложений.

Рейтинг ПИФов Москвы

Среди сотни активных инвестиционных фондов, доступных для среднего инвестора, есть несколько наиболее стабильных. Люди, проживающие за границами Москвы могут вложить деньги и получать прибыль удалённо.

Управление активами инвестиционных фондов

Для выбора оптимальных ниш инвестирования, своевременного покупки и продажи инвестиций создается управляющая компания. Она представляет интересы клиентов на рынке инвестирования. Все средства клиентов используются для формирования портфельного инвестирования: покупки валюты, ценных бумаг, открытия депозитов, спонсирования открытия или развития предприятий. По условиям договора между инвесторами и компанией, определённый процент с прибыли идёт на покрытие стоимости услуг компании.

Деятельность управляющей компании возможна при условии получения лицензии от государства и находится под регулярным контролем. Для учета активов создаётся ИИС - индивидуальный инвестсчет. Владелец такого счета получает льготы от налоговой, увеличивая общий доход.

Регулирование деятельности инвестфондов

Деятельность инвестиционного фонда регулируется ФКЦБ и государством через законы, инструкции и нормативные акты. Правительством принимается общая инвестиционная программа, оно также управляет госинвестициями. В числе экономических методов регулирования сферы инвестирования:

- преференции;

- предоставление кредитных средств;

- налоговые льготы;

- создание свободных экономических зон.

Преимущества инвестфондов относительно других вариантов капиталовложений

- Профессиональное управление - специально обученные люди, которые всё время находятся в потоке современной информации, обладают опытом деятельности на рынке инвестирования будут управлять капиталом. Их задачи - распределение денежных потоков, мониторинг финансовой ситуации, котировок акций, принятие решений для максимизации прибыли.

- Диверсификация рисков путем формирования портфельных инвестиций - часто человек не может вкладываться в разные сферы инвестирования из-за недостатка капитала. Поэтому, когда один или два объекта инвестирования прогорают, он остается в минусе. Инвестиционные фонды имеют возможность вкладывать в разные активы, уменьшая риск потери всех вложений.

- Возможность выбора - для управления миллионом или тремя миллионами рублей требуется примерно одинаковое количество усилий. Поэтому, инвестиционные фонды помогают группе людей сэкономить деньги на управлении активами.

- Прозрачность структуры управления активами.

- Чем больше капитал, тем больше потенциальная прибыль от него.

Внимание! Несмотря на все достоинства, ПИФы не гарантируют доход участников. Инвесторы могут потерять свои средства в случае форс-мажорных обстоятельств: финансового кризиса, падения рынков, неудачных вложений. Законодательство не закрепляет никакого уровня прибыльности для подобных структур.

Инвестиционные фонды в России, включённые в рейтинги крупных предприятий

Большинство компаний инвестирует в фонды для увеличения прибыли. В зависимости от индивидуальных целей, они формируют свой топ рейтинг инвестиционных фондов.

Рейтинг лучших открытых инвестфондов по доходности

| Название | Управляющая компания | Прирост, % | Суть деятельности |

|---|---|---|---|

| Фонд Еврооблигаций | Атон-менеджмент | 70,19 | вложения в российские еврооблигации |

| ВТБ-Фонд Еврооблигаций | ВТБ | 69,74 | получение купонного дохода и за счет роста курса облигаций |

| УРАЛСИБ Отраслевые инвестиции (Акции роста) | УРАЛСИБ | 69,09 | вложения в акции предприятий и доходные отрасли на территории России |

| РСХБ Валютные облигации | РСХБ | 61,71 | вложение имущества в инвестиционные объекты |

| Сбербанк - Потребительский сектор | Сбербанк | 60,24 | Покупка акций компаний и организаций потребительского сектора |

Можно использовать независимые информационные ресурсы для мониторинга рейтингов фондов: http://pif.investfunds.ru/funds/rate.phtml

Заключение

Вы узнали, как выбрать инвестиционный фонд из огромного количества возможных рейтингов. Теперь ваш капитал может приумножаться без особых трудозатрат за счет совершения разумных инвестиций.